作者:beyond-ma,央行观察专栏作家

目前我国商业银行在传统得差业务上已经到了天花板、又要面对息差利润收窄与不良贷款攀升的困境,这时FINTECH所带来的全新新增长点对于银行来说就已经不是锦上添花,而是必由之路了。

一、什么是FINTECH

FINTECH是取FINANCE中的FIN与TECHNOLOGY中的TECH的合成词,其字面意思就是金融科技。国际金融稳定理事会(FSB)于2016年3月26日发布金融科技专题报告,其中对FINTECH进行了初步定义。FSB指出,金融科技指的是科技带来的金融创新,它能创造新的业务模式、应用、流程或产品,从而影响金融市场、金融机构或者金融服务的提供方式。金融科技不仅对金融产品进行革新,也对信息技术进行创新。目前的创新点主要在于大数据对于用户行为的预测以及用户信贷风险的判别、深度学习在智能投顾方面的应用、区块链在数字货币以及支付方面的结合等。

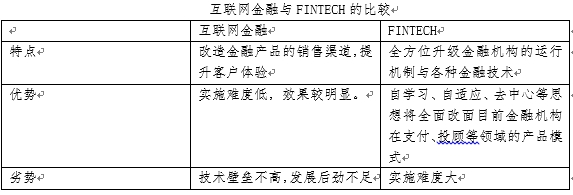

二、FINTECH与互联网金融的比较

互联网金融是前几年的投资热点,客观互联网+金融的方式的确是倒逼我国银行业迅速完成了利率市场化的过程,其标志性产品余额宝在这个过程中功不可没。但是互联网金融并未带来一个全新的金融机构,其原因归根结度还是在于其并未对于金融进行实质改造,只是将金融的销售渠道进行优化。之前客户办理业务要到营业网点,现在可以用手机完成,仅此而已。那些如雨后春笋般出现的各类投资、理财及P2P公司其产品虽然在宣传上会有储多创新点,但其产品设计、风控的本质也未改变。

三、FINTECH的方向

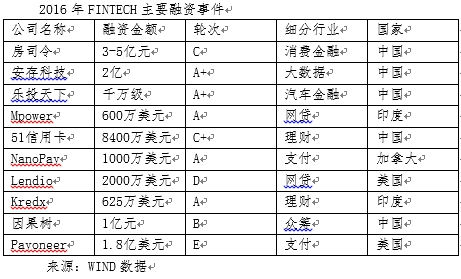

目前FINTECH的主要方向有四个:支付、信贷、投资顾问和区块链,其中区块链领域笔者会再专题介绍。在每个细分领域中都出现了佼佼者。2016年FINTECH主要融资事件见下表。

从中我们可以看到以下趋势。

1.快捷支付业务发展迅猛

目前我国支付业务的模式正在经历快速变革。2000年以前刷卡交易甚至还未取代现金成为主要支付手段,但随着科技的发展、智能手机的普及,扫码支付、手机支付等现代化支付手段渐渐成为当下的主流这种高速、安全、数字化的支付模式已经完全秒杀了银行卡所能带来的用户体验,这无疑对传统银行产生了巨大冲击。

最早的快捷支付平台PAYPAL出现在硅谷,其创始人彼得.蒂尔是硅谷著名投资人,他最成功的案例不是PAYPAL而是成功投资了Facebook。他就曾经说过在快捷支付领域中国拥有巨大的后发优势。PAYPAL致力于打造一款国际收付款工具,使客户通过电子邮件实现即时收款和付款。但是由于美国的信用制度完善,电子商务带来的体验提升不强,PAYPAL的快捷支付产品没有在美国获得巨大影响。反观我国,由于信用体系不完善,信用卡(信用支付)的普及率较低,当电子商务时代来临,其平台保证制度以及后评价机制,对于我国信用体系的缺位是相当有益的补充,我们主流消费人群的信用卡使用率不高的特点,反而使我们没有任何包袱,直接将支付模式升级到了更加方便快捷的移动支付、快捷支付上来。

目前支付宝做为国内最大的快捷支付平台,2015 年支付宝的支付金额为6.5万亿元,远远高于宇宙银行-工商银行的信用卡支付金额2.7万亿元,以及最具零售银行品牌影响力银行-招商银行的信用卡支付金额1.8万亿元。

2.信贷业务后劲十足

网络借贷是16年FINTECH公司融资比重最高的行业。它的主要优势在于对贷款人的准入门槛低、借款条件宽松、放款速度快、还款方式灵活,能够满足中小企业和个人消费者的融资需求。

15年12月,摩根大通与美国中小企业网贷平台OnDeck达成合作,双方将共同开发针对小企业客户的贷款产品,提供即时贷款审批服务,开通“当天放款”或者“隔天放款”功能。此外,摩根大通还与区块链初创企业Digital Asset Holdings联手发起区块链科技运用试点项目,目的是降低交易成本和复杂程度,解决摩根贷款基金流动性错配问题。

而在大数据风控方面,我国先天信用体系缺失的问题,也很可能也会转化为后发优势,大数据时代信用评价的体系,从信用还款记录这一个评价维度,裂变为话费、水电费的缴纳,个人缴税、社保、公积金以及消费行为等众多评价维度了。从目前蚂蚁金服的运营情况上看,其单笔的风控成本仅相当于传统银行的千分之一,而从发展的角度上看,大数据信用评价以及风控的成本还会进一步降低。当然FINTECH所带来的信贷类业务产品还远未发展成为最终态,发展潜力依旧巨大。

3.智能投顾终将替代人工

此前阿尔法狗代表的人工智能横扫了被人类视为最后一道防线的围棋界,但是阿尔法狗也只是人工智能应用领域的一道缩影,一旦交易狗降临其震撼程度恐怕依旧会远超我们的想象。

16年上半年,创业公司Aidyia就将他们所辖的对冲基金中,所有的股票交易全部交给人工智能来完成,通过深度学习、进化算法,人工智能可以将模拟出一批虚拟交易员,然后让他们互相PK,优胜劣汰,最终筛选出的交易员将是千亿次交易的优胜者,这种级别的智能交易员就已经完全跑赢了市场平均水平。如果智能投资领域的虚拟交易员进一步进化就将是人类根本无法想象的怪物。

当然智能投顾也可能存在风险,因为棋类有固定的规则,历史经验总是有效的,但是股市中总是存在各种突发事件对股价的产生影响,比如美国总统竞选时奥巴马当选日A股的澳柯玛会涨停这样的所谓黑天鹅事件,通过历史回测出来的优胜交易员未见得能在将来也取得成功。但是从另外一个角度对于外部信息的快速反应也是人工智能的特长。这种突发事件对于股市的影响对于智能投顾到底是优势还是劣势未为可知。

反观传统投顾业务,主要还是依赖于高素质理财顾问与客户的沟通,了解投资者的投资偏好,为其规划资产组合配置。但由于其人工费用昂贵,故一般只对高净值客户开设。而智能投资顾问则完全颠覆了传统的人工理财模式,机器会直接根据投资者的风险偏好、收益目标等要求,为客户推荐量身定制的多元化投资组合。由于其通过智能投顾云技术提供投资建议,其具有的低成本、理性化的特征也注定了其未来拥有巨大的发展空间。

4.区块链从底层解构金融业

笔者之前也曾经在央观发表过一篇《360度全面解析比特币》介绍过区块链的相应机制,就区块链本质上讲是解决信任问题的投票机制,而金融究其本质还是信用问题,打造以区块链做为依托的金融产品,是商业银行的重要转型方向。笔者会在本系列的下一篇中详述区块链的内容。这里不再加赘述了。

三、结语

目前金融监管的思路就是鼓励金融创新面向实体,而不是继续脱实向虚。所以FINTECH这种普惠金融的模式,是非常符合目前社会对于金融的需求以及金融监管的思路的。我们也看到2015年毕马威发布的《全球金融科技100强》,前两位均为保险公司,分别为众安保险和Oscar Health。其中众安保险是实现了大数据保险定价、动态承保以及场景化销售。Oscar Health则直接透过APP向用户提供在线不限次问诊服务,并通过相应数据反馈追踪客户的健康信息。

在FINTECH的冲击下,金融机构不能坐视不理,必须尽早拥抱FINTECH所带来的变革,与金融科技初创公司全面合作,构造全新的金融生态,更好地满足客户的金融需求,才能顺应潮流,取得更好的发展。